Kalkulator emerytalny – sam oblicz i wypłać sobie emeryturę

Długo szukałem satysfakcjonującego mnie kalkulatora emerytalnego. Chciałem sprawdzić kilka wariantów oszczędzania, by wybrać dla siebie najlepszy. Przekopałem zasoby Internetu, sprawdziłem sporo kalkulatorów, ale żaden nie spełnił moich oczekiwań. Wszędzie czegoś brakowało. W końcu zdecydowałem się zrobić własny, czyli taki, który spełnia moje oczekiwania. Mam nadzieję, że spełni też Twoje.

Długo szukałem satysfakcjonującego mnie kalkulatora emerytalnego. Chciałem sprawdzić kilka wariantów oszczędzania, by wybrać dla siebie najlepszy. Przekopałem zasoby Internetu, sprawdziłem sporo kalkulatorów, ale żaden nie spełnił moich oczekiwań. Wszędzie czegoś brakowało. W końcu zdecydowałem się zrobić własny, czyli taki, który spełnia moje oczekiwania. Mam nadzieję, że spełni też Twoje.

Ten wpis to naturalne uzupełnienie poprzedniego artykułu na temat Oszczędzania na emeryturę. Jeżeli trafiłeś tu bezpośrednio i nie czytałeś poprzedniego artykułu, polecam przeczytanie go zanim uruchomisz kalkulator. Przedstawiłem tam podstawy, na których oparta jest budowa niniejszego kalkulatora, co pozwoli Ci go w pełni wykorzystać.

Jeżeli znasz już treść poprzedniego artykułu, to poniżej znajdziesz kilka wskazówek które ułatwią Ci pracę z kalkulatorem. Znajdziesz tu też kilka przykładów konkretnych obliczeń.

Link do pobrania kalkulatora znajdziesz na końcu artykułu.

Organizacja kalkulatora

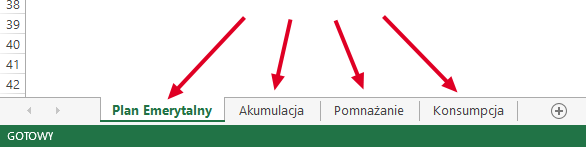

Kalkulator składa się z czterech zakładek (jak na grafice poniżej):

– Plan Emerytalny

– Akumulacja

– Pomnażanie

– Konsumpcja

Plan emerytalny

To pierwsza i najważniejsza z zakładek. W postaci aktywnego diagramu przedstawiony jest w niej schemat planu emerytalnego.

Wszystkie niezbędne do symulacji dane wpisuje się właśnie w tej i tylko w tej zakładce. Arkusz jest zabezpieczony przed przypadkowymi zmianami, które mogły by uszkodzić zawarte w nim formuły.

Pola w które można wpisywać dane wejściowe wyróżnione są kolorem …. hmm … jaki to kolor? Łososiowy? He, he … niech będzie łososiowy (na komputerze tak właśnie wygląda, a na tablecie to raczej bezpłciowo żółty). W każdym razie, w te właśnie pola wpisujemy nasze dane wejściowe.

W tej zakładce widoczny jest też wynik w formie miesięcznej kwoty jaką trzeba odkładać w fazie akumulacji by osiągnąć założony cel.

Akumulacja

W tej zakładce można odczytać kilka szczegółów dotyczących fazy akumulacji. Główna zawartość to przebieg zmian wartości kapitału w czasie. Można tu odczytać jaka będzie wysokość zgromadzonego kapitału, w każdym kolejnym roku oszczędzania. Podczas realizacji planu można sprawdzić czy nasz rzeczywisty wynik jest zgodny z oczekiwanym.

Pomnażanie

Podobnie jak w poprzedniej zakładce, można w niej odczytać, jaka powinna być wartość kapitału w kolejnych latach jego pomnażania. Daje to możliwość sprawdzania na bieżąco, czy nasze działania idą zgodnie z planem.

Konsumpcja

Zakładka zawiera informacje o wysokości miesięcznej emerytury, jaką w kolejnych latach możemy sobie wypłacać, by starczyło nam kapitału na cały zaplanowany wcześniej czas.

Przykłady typowych i nietypowych planów emerytalnych

Kalkulator jest na tyle elastyczny, że korzystać mogą z niego osoby w różnym wieku i różnej sytuacji startowej. Można też zastosować go w nieco bardziej nietypowy i ciekawy sposób co pokażę poniżej.

Najbardziej typowy, klasyczny plan

Został przeze mnie przedstawiony w artykule Oszczędzanie na emeryturę – jak to zrobić z głową?. Nie będę go tu powielał. Jeżeli interesuje Cię akurat ten plan, zapraszam do zapoznania się z artykułem.

Plan dla osoby w średnim wieku

No właśnie, a co w sytuacji gdy udało się przegapić parę lat życia i jesteś już w okolicy 40-stki?

Jeżeli do tej pory nie pomyślałeś o przyszłości to jest kiepsko. Cudu nie będzie, chociaż nie wszystko przecież stracone. Być może nasz gdzieś trochę zaskórników, które można potraktować jako kapitał początkowy? Każdy grosz się liczy.

Kombinujmy więc!

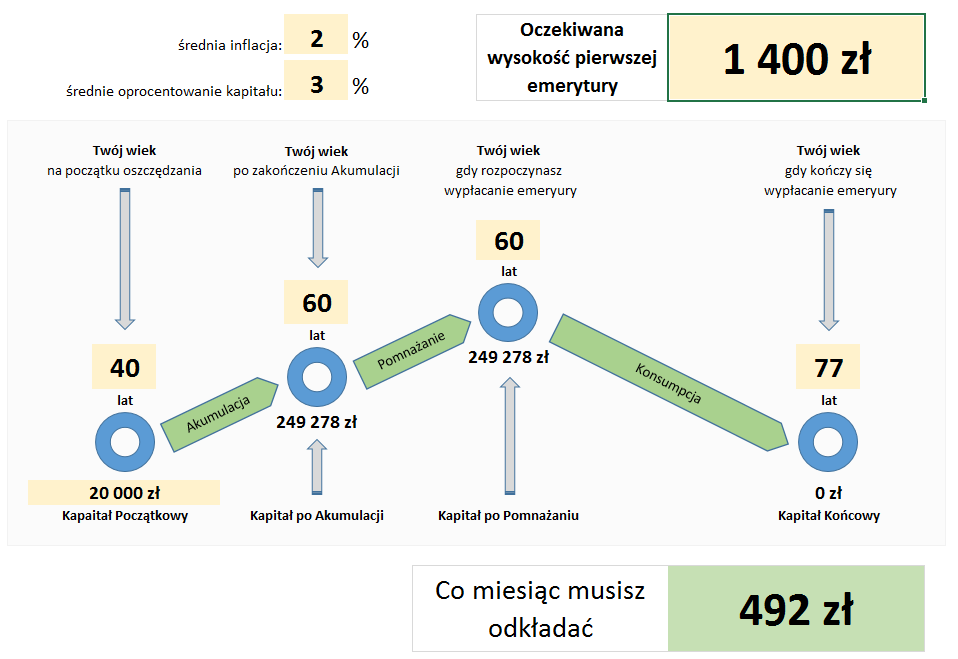

Załóżmy że masz 40 lat i gdzieś po skarpetach i kontach poupychałeś gdzieś 20 tyś. PLN, które potraktujemy jako kapitał początkowy. Zakładam też że w tym wieku masz już stabilną pracę i możesz dodatkowo odkładać około 500 PLN miesięcznie. Zaczynamy oszczędzać od razu. Oszczędzamy do 60 roku życia. Fazę akumulacji wydłużający ile się da, bo pozwala na najszybszą budowę kapitału, kosztem fazy pomnażania (skracamy ją do zera).

Wprowadzamy dane do arkusza (kapitał początkowy 20 tyś., początek oszczędzania 40 lat, koniec fazy akumulacji 60 lat, koniec fazy pomnażania 60 lat, koniec wypłacania emerytury 77 lat).

Następnie wprowadzamy oczekiwaną wysokość emerytury i odczytujemy jak zmienia się wysokość miesięcznej kwoty do regularnego oszczędzania.

W naszym przypadku, miesięcznie odkładając 492 PLN, możemy liczyć na emeryturę na poziomie 1400 PLN (która z czasem będzie rosła do kwoty 1922 PLN w 77 roku życia, zgodnie z danymi w zakładce „Konsumpcja”).

No cóż, trzeba przyznać że nie wygląda to źle! A wręcz całkiem dobrze!!! Wniosek? Po „40-stce” też można jeszcze zacząć oszczędzać na emeryturę! 🙂

Na obrazku w kalkulatorze wygląda to tak:

Plan na minimalną kwotę miesięcznej raty

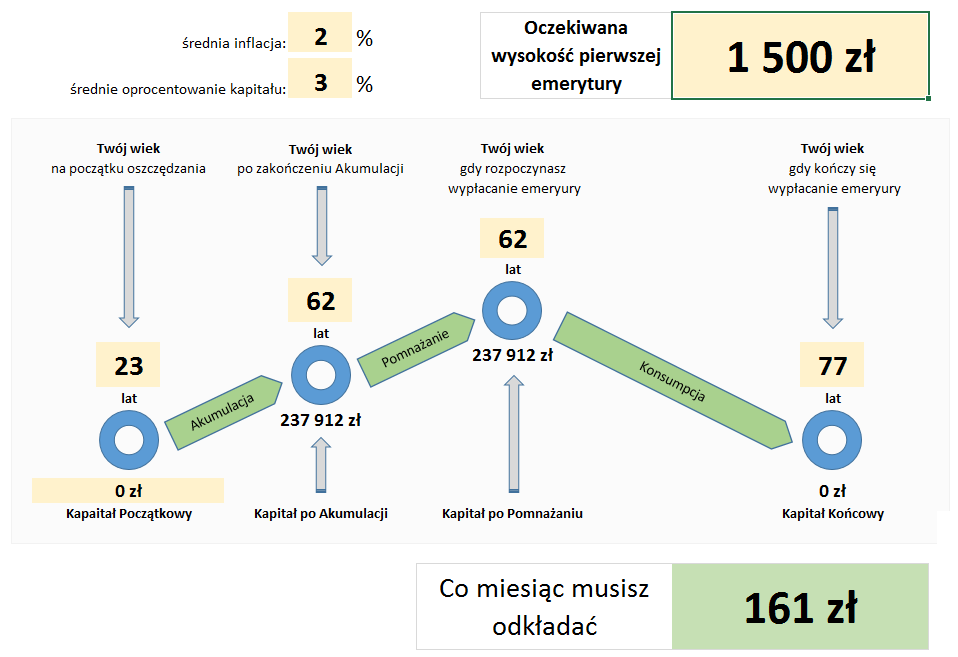

Założeniem tego planu jest uzyskanie jak najmniejszej kwoty miesięcznego oszczędzania. Aby to osiągnąć musimy maksymalnie wydłużyć fazę akumulacji, kosztem fazy pomnażania, oraz zacząć odkładać w możliwie najmłodszym wieku. Załóżmy więc że zaczynasz odkładać w 23 roku życia i robisz aż osiągniesz 62 lata. Fazę pomnażania skracamy do zera. Oczekiwana wysokość pierwszej emerytury to 1500 PLN.

Po wprowadzeniu danych okazuje się, że sukces zapewni nam regularne odkładanie kwoty 161 PLN na miesiąc. Jeżeli masz właśnie teraz niewiele ponad 20 lat, to jest to kwestia warta poważnego przemyślenia.

Poniżej wygląd kalkulatora z wprowadzonymi danymi:

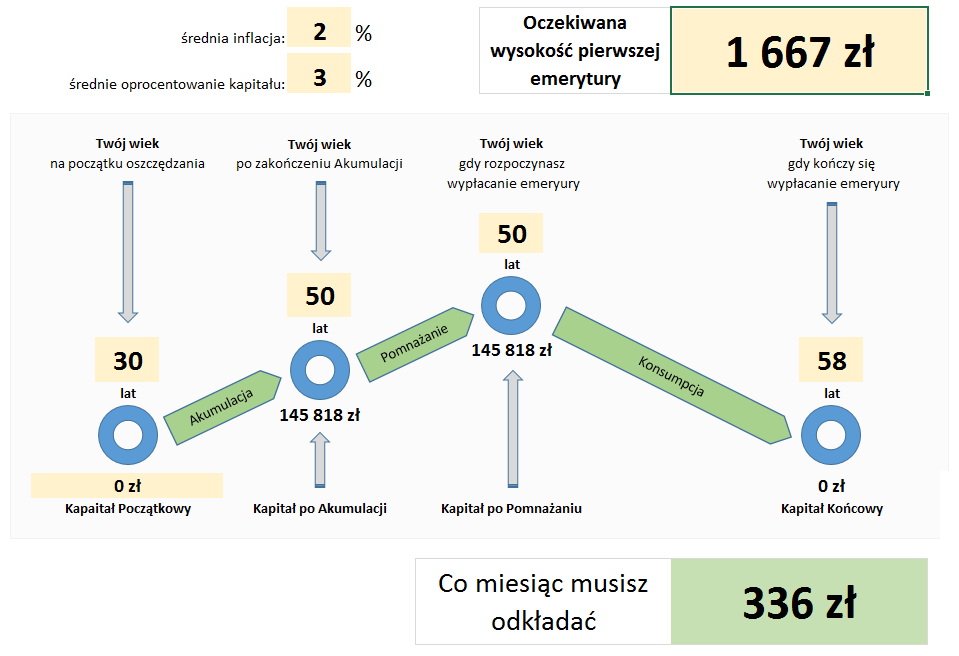

Plan „podróże na emeryturze”

Jest to dość sprytny plan, który zakłada, że w wieku powyżej 50 roku życia większość ludzi ma już za sobą proces wychowywania dzieci (zwykle mają już wtedy 25-30 lat i są samodzielne). Dodatkowo w tym wieku cały czas jesteśmy aktywni zawodowo i zarabiamy z nawiązką na nasze bieżące potrzeby. Nie potrzebujemy dodatkowych środków na przeżycie. Mamy dużo czasu dla siebie i ciągle sporo sił, by cieszyć się życiem, na przykład podróżując. Przydało by się jednak nieco więcej pieniędzy, by podróże było z czego finansować.

Załóżmy więc, że między 50 a 58 rokiem życia chcielibyśmy dwa razy do roku pozwiedzać świat (raz zimą i raz latem). Koszt jednego wyjazdu to 10 tys. PLN. Dwa wyjazdy to 20 tyś. PLN rocznie.

W przeliczeniu na równowartość wypłacaną miesięcznie to 20 000/12 = 1667 PLN. Taką kwotę dodatkowo powinniśmy średnio miesięcznie wypłacić sami sobie, by spełnić swoje marzenia (oczywiście w praktyce pobieramy jednorazowo 10 tyś. PLN na każdy wyjazd).

Załóżmy jeszcze, że powyższe postanowienie podjęliśmy w wieku 30 lat i od tego momentu zaczynamy oszczędzać.

Po wprowadzeniu danych okazuje się że wystarczy oszczędzać 336 PLN miesięcznie (między 30 a 50 rokiem życia) by w wieku dojrzałym spełniać swoje marzenia o podróżach i zacząć poznawać Świat.

Miło, prawda? 😀

Na grafice wygląda to tak:

Plan „dla inwestora”

Ostatni z przykładów jest dla tych, którzy chcą i potrafią zająć się swoimi oszczędnościami nieco lepiej niż tylko lokowaniem ich na lokatach bankowych.

Jeżeli posiadasz umiejętność inwestowania w inne instrumenty finansowe jak: fundusze inwestycyjne, obligacje, papiery wartościowe, nieruchomości … i potrafisz osiągnąć wyższe oprocentowanie dla swojego kapitału niż to oferowane przez aktualne lokaty bankowe, to czeka Cię miła niespodzianka. Nawet drobna różnica w wysokości średniego oprocentowania przynosi bowiem w dłuższym terminie ogromne efekty.

Wzrost oprocentowania o 1 czy nawet 0,5% może Cię zaskoczyć.

Policzmy więc jak zmieniła by się wartość emerytury w typowym planie emerytalnym dla kilku różnych poziomów oprocentowania kapitału.

Założenia:

Początek oszczędzania – 25 lat, koniec fazy akumulacji – 55 lat, koniec fazy pomnażania i początek wypłacania emerytury – 60 lat. Inflację zostawimy na stałym poziomie 2%.

Oprocentowanie 3%

Miesięczna składka: 264 PLN

Emerytura na początku wypłacania: 1500 PLN

Oprocentowanie 3,5%

Miesięczna składka: 264 PLN

Emerytura na początku wypłacania: 1867 PLN

Oprocentowanie 4%

Miesięczna składka: 264 PLN

Emerytura na początku wypłacania: 2310 PLN (!)

Oprocentowanie 5%

Miesięczna składka: 264 PLN

Emerytura na początku wypłacania: 3540 PLN (!!!)

Różnice są ogromne, prawda?

Oprocentowanie wyższe o 1% dało wzrost emerytury o ponad 50%. Przy oprocentowaniu wyższym o 2% wzrost jest już kolosalny i wynosi ponad 130%.

Ważne!

Nigdy nie bagatelizuj różnicy w oprocentowaniu nawet na poziomie 0,5 czy 1%. W długim okresie czasu taka różnica przekłada się na poważne kwoty. Szanuj swoje pieniądze i wybieraj najlepsze, optymalne dla Ciebie propozycje!

Inne plany – pobierz kalkulator

Zachęcam do eksperymentów z kalkulatorem. Może Tobie uda się opracować interesujący plan oszczędzania? Chętnie poznam Twoje przemyślenia. Być może inni również zechcą z nich skorzystać?

Podziel się nimi w komentarzach do artykułu poniżej.

Opracuj własny program oszczędzania i realizuj go konsekwentnie i z powodzeniem!

A! I nie zapomnij proszę polubić tego artykułu i podzielić się nim na Facebooku!

Chciałbym, żeby z mojej pracy skorzystało jak najwięcej osób, a Ty możesz mi w tym pomóc najbardziej.

Odpowiednie przyciski znajdziesz poniżej.

Pozdrawiam!

Jacek

czemu w arkuszu jest tak, że wzrost średniego oprocentowania kapitału powoduje zmniejszenie wartości kapitału po pomnażaniu?

co więcej, przy danych wyjściowych:

36 lat rozpoczęcie z oszczędzania z kwotą 45 000 zł

2% inflacja

0% oprocentowania

daje po 19 latach z miesięcznym odkładaniem 1 383 zł właściwą kwotę ok. 360 000

dlaczego zatem podano, ze jeśli będzie wypłata przez 17 lat na poz 1500 zł, skoro będzie to ponad 1700 zł ( zakładając, ze dalej odłożony kapitał na siebie nie zarabia)

Pozdrawiam

Cześć!

Po pierwsze dziękuje za analizę pracy kalkulatora.

Już wyjaśniam. 1500 PLN to zakładana wysokość wypłaty w pierwszym roku. W kolejnych latach wysokość wypłaty jest powiększana o inflację, aby zachować realną wartość wypłacanej kwoty. W związku z tym, wypłacana co miesiąc kwota będzie rosła.

Z uzbieranego kapitału pierwsza wyplata będzie wynosiła 1500 PLN w pierwszym roku, 1530 PLN w drugim, 1561 PLN w trzecim … itd, aż do 2059 PLN w siedemnastym (ostatnim) roku.

Szczegółowe wysokości wypłat w kolejnych latach znajdziesz w czwartej zakładce arkusza, która nazywa się Konsumpcja.

Mam nadzieję, że udało mi się to dobrze wyjaśnić.

Pozdrawiam!

Super kalkulator, długo szukałem takiego narzędzia! Widzę, że wypłata emerytury zakłada jej inflacyjny wzrost. Czy kalkulator zakłada także indeksowanie składki?

Nie. Kalkulator zakłada stałą składkę.

Dzięki za bardzo przydatne, czytelne i potrzebne narzędzie. Czy kalkulator bierze pod uwagę tzw. podatek Belki?

Nie. Kwoty do wypłaty są przed podatkiem

Sposób liczenia odsetek w fazie akumulacji zakłada że cała kwota jest dostępna na początku oszczędzania (błędnie). Powinno to brać pod uwagę stopniowe dopłacanie.